联系我们

版权所有 Copyright© 2017 河南盛达资产评估有限公司 豫ICP备19000645号-1 网站建设:中企动力 郑州

地址:郑州市中原区建设西路11号院1号楼1层附9号

电话:0371—68966839 / 18237163017

邮箱:hnsdpg@163.com

新闻资讯 News center

105万亿或将从美国撤离,中国发出黄金新信号,13国从美国运回黄金

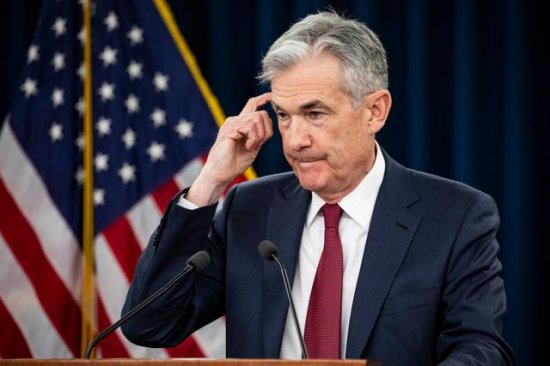

正如BWC中文网头条号财经团队持续记录报道的那样,截止4月10日,美国在短短四周内,拧开印钞机“水龙头”推出不限额的量化宽松等措施,使得其资产负债表膨胀达6.13万亿美元,且还在持续扩大当中,这也意味着,在未来两到三年,美元很可能进入新一轮疲软周期,因为,现在美联储的持续大放水将促使美元流动性由旱转涝,并影响美元的价值和货币地位。

对此,美国《货币战争》一书的作者,资深经济学家Jim Rickards表示,十多年以来,货币分析师们一直在寻找美元作为全球主要储备货币被重置的迹象,现在的新冠状病毒危机可能将削弱美元的角色,进而影响到美元战略地位。

据路透社上周援引的一份研究报告预测一旦全球经济企稳,美元将在未来12-24个月下跌超过15%,这场危机最终将加速美元作为全球主要储备货币的崩溃,新冠病毒迫使全球重新思考美元的价值,也就是说,正是全球面临严重的美元短缺促发市场寻找替代方案。

事实上,这一点,从全球多个货币当局减持美债和增持实物黄金力度就可以说明问题,近几周以来,全球市场对实物黄金的需求已经作为避险资产而飙升,导致投资者疯狂地寻找金条,与此同时,就在美国将黄金排除出国际货币体系及西方各国央行倾销黄金之后的二十年,许多人认为黄金在货币体系中的作用结束之际,新兴国家却正以50多年来未曾见过的速度在大量囤积黄金,但最新的消息更是让投资者感到意外。

据世界黄金协会3月25日公布的最新数据,自新冠状病毒疫情以来的两个月,人民币黄金较大部分的资产更具有保值功能,人民币黄金(上海金)上涨了3.6%,而全球范围内的其它各类资产均出现了大幅度的下调。

与此同时,中国也在国际黄金市场上再次打破沉默发出新信号,据上海期货交易所在二周前提供BWC中文网记者的最新数据显示,中国首个贵金属期权人民币黄金期权自2019年12月20月正式挂牌以来,也累计成交42.71万手,且市场成交持仓规模正在稳步扩大,人民币定价功能初步显现,此举将更进一步提高中国在国际黄金市场上的影响力。而以上这些中国市场发出的黄金新信号也表明投资者已逐步开始使用黄金期权作为对冲价格风险的工具,定价已经初步显现,并提升服务中国实体经济的广度和深度。

据中国黄金协会最新统计数据显示,2019年中国原料黄金产量为380.23吨,连续13年位居全球第一,全国黄金实际消费量1002.78吨,不仅于此,上交所黄金期货合约2019年全年累计成交量也再创历史新高,达9.24万吨,同比增长186.58%,同时,中国的黄金储备也自2018年12月来曾出现连续10个月增长约106吨至1948吨,而上一次大规模增长是在2015年7月,由于全球更大的市场不确定性,按世界黄金协会的解释就是,2020年黄金将更具吸引力。

从全球范围来看,据世界黄金协会4月10日最新数据显示,2020年2月,全球各国央行净购入36吨黄金,高出1月份净购金量近三分之一,这表明全球央行的购金活动依然活跃,而2019年全球央行的黄金净购买量已经增长650.3吨较2017年增幅达到74%,创下了1971年美元与黄金挂钩以来的最高纪录,这在美联储无底线开启放水的背景下变得更加明确,比如,德国央行也在近半年以来开始增持黄金。

桥水创始人达利欧更是对CNBC表示,我们将会不断看到美国自1930年代大萧条以来从未见过的崩溃经济数据,因此使至少15万亿美元(约105万亿人民币)将从美元资本市场逃离出来,转向收益更高的市场,这在美债收益率接近于历史低位和美国将进入负利率时代的市场环境下将更加明确。

亿万富翁投资人吉姆.罗杰斯也在三周前接受媒体采访时,多次建议做多中国市场,并表示美国经济在高企的债务压力下,美元失去货币地位只是时间问题,美国金融市场已危机重重,而美债大买家由于持有万亿美债将掌握更多主动权,分析表示,随着全球市场和投资者对中国新冠肺炎后复产及经济数据复苏的乐观态度,促使全球市场将中国债券市场作为新的避风港。

而部分从美债市场出来的明智的国际资金却正在强劲的流入中国市场,因人民币与美元的利差进一步扩大,这在美联储连续降息至零水准且正式投降认输的背景下变得更加明确,这体现了人民币资产在全球范围内具有较好的投资吸引力,彰显风向意义。

比如,全球因新冠病毒和油价暴跌遭遇金融市场巨震,但一季度境外机构加仓中国债券态势未被逆转,央行在4月公布的最新数据,一季度境外机构净增持量近600亿元,创下达1.95万亿元人民币的纪录高位,这得益于中国国债被纳入摩根大通等更多国际指数,高盛分析预期此将吸引约12000亿美元资金在未来五年流入到达13万亿美元的人民币债市中。

以上这些最新消息都在间接的说明,在美国高负债率及世界对美元需求降低的背景下,全球央行也正在考虑让本国货币和黄金发挥更大作用,同时,世界金融市场也正发生一件意义深远的事,据BWC中文网国际财经团队持续跟踪报道统计,目前包括德国、意大利、罗马尼亚、匈牙利、斯洛伐克、土耳其、奥地利、委内瑞拉、荷兰、法国、比利时及瑞士等12国也已完成或要计划运回存在美联储或英格兰银行等多地的黄金。

另外,波兰央行已经正式宣布在近日进行了一项绝密行动,把8000根金条从美联储和英格兰银行等海外金库运回国,而近四个月以来,斯洛伐克、罗马尼亚和意大利也正式宣布要把存在海外中的黄金运回国,这是事情的最新进展,而波兰也成为正式宣布运回黄金的第13国。

以上这些新闻非同小可,对此,知名经济学家Jim Rickards 在上周表示,黄金应再次发挥其主导作用,这体现了美元资产已经降低了吸引力,而这也是美元在各国央行外储中的储备份额持续下跌背后的核心逻辑之一。

最新数据显示,据路透社在4月10日这一周最新监测到数据显示,美国财政部最新的三次美债拍卖上已经出现认购滞销不达预期的趋势,过去三周全球央行累计抛售约1100亿美债,事实上,这种趋势早就在开始,据美国财政部3月18日公布的国际资本流动报告显示(美国官方公布的美债持仓数据会有两个月延迟),1月,作为美债的具有国家背景级别的大买家全球央行已经连续第17个月净减持美债,总出售额近4300亿美元,最新的美债持仓报告我们会在这周内看到。

正如我们一直强调的是,现在,全球多国远离美元的趋势已经开始,开始寻求消除或降低其对美元的依赖,而目前新冠病毒将催化这一趋势的加速度,顺便说一句,这不只是我们的意见,这是IMF中国前负责人普拉萨德所说的:“美元指数的飙升将再次呼吁从以美元为中心的全球金融体系转变”,要知道,不断飙升的美国债务总额始终是压在美元身上的阴影。